Der deutsche Immobilienmarkt bewegt sich nicht linear. Er pulsiert. Alle sieben bis zehn Jahre durchläuft er eine Welle: Preise steigen, alle wollen kaufen, dann kommt der Einbruch, niemand traut sich mehr. Doch heute, im Jahr 2025, ist alles anders. Es gibt keine klare Krise, aber auch keinen echten Boom. Stattdessen: eine Stabilisierungsphase. Wer jetzt noch blind auf steigende Preise setzt oder aus Angst verkauft, macht Fehler. Wer die Zyklen versteht, sieht Chancen, wo andere nur Risiken erkennen.

Wie funktioniert ein Immobilienzyklus wirklich?

Ein Immobilienzyklus hat vier Phasen - und sie laufen nicht nach Kalenderjahren, sondern nach Marktgefühlen. Die erste Phase ist der Aufschwung. Zinsen sind niedrig, die Wirtschaft läuft, viele Menschen suchen eine Wohnung oder ein Haus. Die Nachfrage steigt schneller als das Angebot. Preise klettern. Dann kommt die Hochkonjunktur. Hier wird alles überbewertet. Banken vergeben Kredite wie Bonbons. Bauherren heben die Hände, um noch mehr zu bauen. Aber die Nachfrage kann nicht mehr mithalten. Die nächste Phase ist der Abschwung. Die Zinsen steigen, die Banken werden vorsichtig. Die Preise stagnieren, dann fallen sie. Wer jetzt verkauft, verliert. Wer jetzt kauft, zahlt zu viel. Und dann: die Krise. Preise brechen ein, viele Eigentümer sind verschuldet. Doch genau hier beginnt der nächste Zyklus - mit günstigen Preisen und einer Nachfrage, die auf die lange Leitung gewartet hat.Der letzte Zyklus (2018-2022) war extrem. Die EZB hatte den Leitzins bei -0,5 %. Bauzinsen lagen unter 1,5 %. In München zahlte man 35 Mal den Jahresmietwert für eine Wohnung. Das war keine Marktwirtschaft - das war eine Blase. Seit 2023 geht es runter. Aber nicht wie 2008. Damals fielen die Preise um 12 %. Jetzt? Nur 2,3 %. Kein Crash. Kein Einbruch. Eine Korrektur. Und jetzt? 2025. Die Zinsen sind stabil bei 4 %, die Preise bewegen sich wieder - aber langsam. In Großstädten steigen sie leicht, in ländlichen Regionen fallen sie noch. Das ist kein Zufall. Das ist der Zyklus in Aktion.

Die fünf wichtigsten Indikatoren, die du kennen musst

Du musst nicht jeden Tag die Nachrichten verfolgen. Aber du musst fünf Zahlen im Kopf haben. Sie zeigen dir, wo du im Zyklus stehst.- Destatis-Häuserpreisindex: Der offizielle Maßstab. Im zweiten Quartal 2025 stiegen die Preise um +3,2 % im Vergleich zum Vorjahr. Das klingt nach Wachstum - aber es ist eine Verlangsamung. Im ersten Quartal waren es noch +3,8 %. Die Kurve flacht ab. Das ist ein Zeichen für Stabilisierung.

- Bauzinsen: Aktuell liegt der Durchschnitt für einen 10-jährigen Festzins bei 3,85 %. Das ist hoch - aber stabil. Wenn die Zinsen wieder fallen, kommt der nächste Aufschwung. Wenn sie steigen, wird es noch schwerer für Käufer. Die Postbank empfiehlt: Plane eine Zinsreserve von 1,5 % ein. Du musst bereit sein, mehr zu zahlen, wenn die Banken es verlangen.

- Baugenehmigungszahlen: Im Jahr 2025 werden nur noch 18 % weniger Wohnungen genehmigt als im Vorjahr. Das ist katastrophal. Der Bedarf liegt bei 400.000 Wohnungen pro Jahr. Gebaut werden nur noch 285.000. Die Lücke wächst. Das ist kein kurzfristiges Problem. Das ist strukturell. Und das wird die Preise langfristig nach oben drücken.

- Kaufpreis zu Jahresmiete: In München liegt der Faktor bei 32. Das heißt: Du zahlst 32 Jahre Miete, um das Haus zu kaufen. In ländlichen Regionen sind es nur 18. Ab 25 ist es überbewertet. In Berlin (28) und München (32) ist der Markt überhitzt - aber nicht mehr wie vor zwei Jahren. Die Preise sind gesunken, aber immer noch hoch. Das ist die neue Normalität.

- Transaktionsdauer: Vor einem Jahr brauchte ein Verkauf durchschnittlich 112 Tage. Jetzt braucht er 147 Tage. Das ist ein klares Signal: Die Käufer zögern. Sie warten. Sie vergleichen. Sie haben Angst, zu viel zu zahlen. Das ist der Moment, in dem Verkäufer verlieren - und Käufer gewinnen.

Der große Unterschied: Energieeffizienz als neuer Preisfaktor

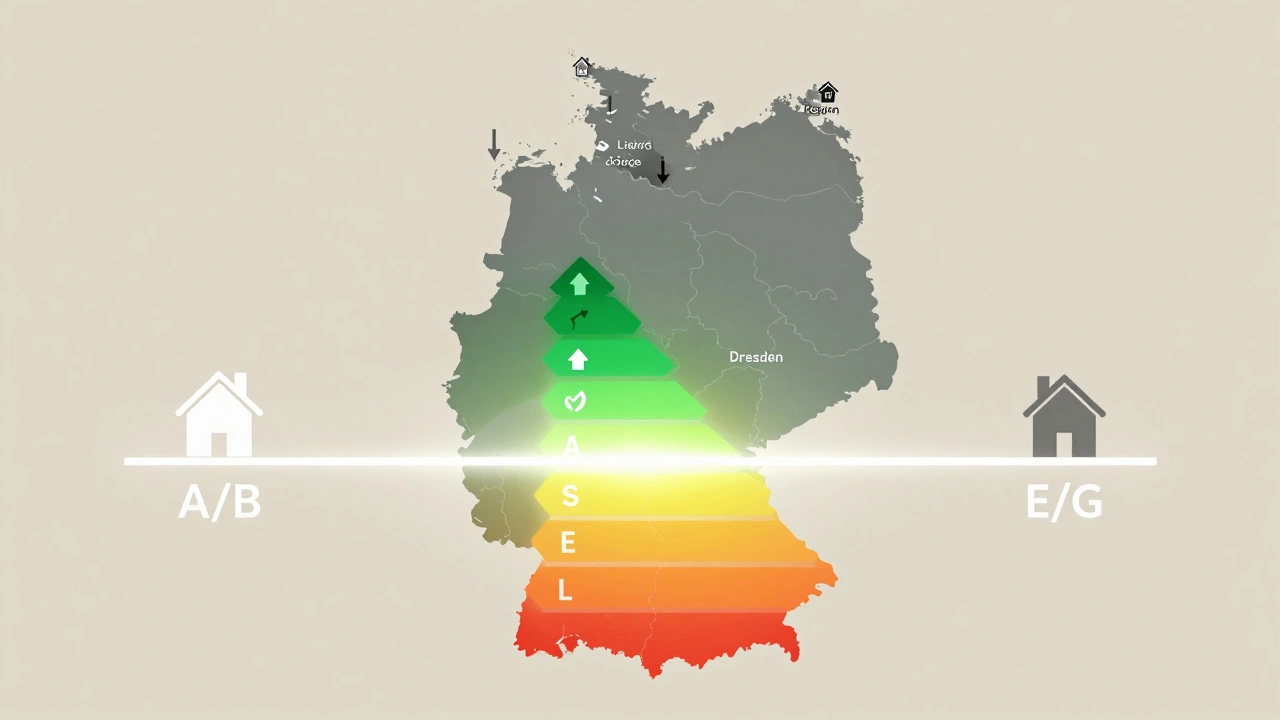

Früher war wichtig: Lage, Größe, Balkon. Heute ist es: Energieklasse. Seit Mai 2024 gilt das neue Gebäudeenergiegesetz (GEG). Wer sein Haus nicht sanieren will, kann es nicht mehr so verkaufen wie früher. Objekte mit Energieklasse A oder B erzielen heute 8-12 % höhere Preise als solche mit E oder G. Das ist kein Trend. Das ist ein Gesetz. Und es wird sich verschärfen. Ab 2026 gilt die EU-Taxonomie: Nur noch nachhaltige Immobilien können finanziert werden. Das bedeutet: Ein Haus mit schlechter Isolierung ist kein Wert mehr. Es ist eine Belastung. Wer jetzt kauft, muss auf Energieeffizienz achten. Wer verkauft, muss sanieren - oder auf einen deutlich niedrigeren Preis einstellen.

Regionale Spaltung: Wer gewinnt, wer verliert?

Der Markt ist nicht mehr deutschlandweit. Er ist zweigeteilt. In München, Berlin, Frankfurt und Hamburg steigen die Preise wieder - leicht, aber stetig. Im ersten Quartal 2025 lag der Anstieg bei +0,9 %. In Leipzig, Dresden oder Köln ist die Nachfrage stark, die Preise sind noch moderat. Das sind die neuen Hotspots. Wer hier kauft, zahlt weniger und hat mehr Potenzial.In strukturschwachen Regionen - Ostdeutschland, Teile von Nordrhein-Westfalen, ländliche Gebiete - fallen die Preise weiter. Im Durchschnitt um -1,7 %. Warum? Weniger Zuzug, weniger Jobs, weniger junge Familien. Hier hilft kein günstiger Zins. Hier hilft nur eine sanierungsbedürftige Immobilie mit echtem Potenzial - und ein Investor, der lange hält.

Die Bundesbank sagt es klar: Die Nachfrage nach Wohnraum bleibt hoch. Die Angebotslücke wächst. Aber nicht überall. Nur dort, wo Menschen hinziehen. Wer in einer Region mit sinkender Bevölkerung investiert, verliert - auch wenn der Preis niedrig ist.

Strategien für Käufer, Verkäufer und Investoren

Was machst du jetzt? Hier sind klare Handlungsempfehlungen - basierend auf der aktuellen Phase: Stabilisierung.- Für Käufer: Konzentriere dich auf energieeffiziente Objekte (Klasse A/B) in mittelgroßen Städten. Leipzig, Dresden, Nürnberg, Hannover. Hier sind die Preise noch nicht explodiert, aber die Nachfrage steigt. Die Mietnachfrage ist hoch, die Leerstandsquote liegt bei nur 2,1 % in Großstädten. Ein Haus mit guter Dämmung, neuer Heizung und moderner Fenster ist nicht nur umweltfreundlich - es ist wertbeständig. Plane eine Zinsreserve von 1,5 % ein. Die EZB könnte die Zinsen wieder anheben. Du musst das aushalten können.

- Für Verkäufer: Die Phase der starken Preiskorrekturen ist vorbei. Die Preise werden nicht mehr viel fallen. Aber sie werden auch nicht mehr stark steigen. Jetzt ist der richtige Moment, um zu verkaufen - besonders wenn du ein energieeffizientes Objekt hast. Nutze die Stabilisierung. Wer wartet, riskiert, dass der nächste Zyklus mit höheren Zinsen beginnt - und die Käufer noch vorsichtiger werden.

- Für langfristige Investoren: Setze auf Mietimmobilien mit neuen AfA-Regeln. Die Abschreibungsmöglichkeiten sind jetzt günstiger. Das macht Renditen von 15-25 % möglich - besonders bei Sanierungsobjekten. Wer heute ein Haus mit Energieklasse F kauft, sanierst und auf A bringt, verdoppelt den Wert. Das ist kein Traum. Das ist Realität - und es lohnt sich.

Was kommt als Nächstes? Die Prognose für 2026-2027

Experten sind sich uneinig. BNP Paribas sagt: Bis 2027 steigen die Preise moderat - durchschnittlich 2,5 % pro Jahr. Das RWI - Leibniz-Institut für Wirtschaftsforschung warnt: Die Angebotslücke ist zu groß. Die Preise könnten ab 2026 um bis zu 4,5 % jährlich steigen. Die Deutsche Bundesbank sagt: Wenn nicht mehr gebaut wird, wird es eine asymmetrische Entwicklung geben. Nur energieeffiziente Immobilien gewinnen an Wert. Alle anderen verlieren.Was bedeutet das für dich? Wenn du heute kaufst, musst du auf Qualität setzen. Nicht auf Lage allein. Nicht auf Größe. Auf Energieeffizienz. Auf Zukunftsfähigkeit. Der Markt verändert sich. Die alten Regeln gelten nicht mehr. Wer den Zyklus versteht, weiß: Es geht nicht darum, den Tiefpunkt zu treffen. Es geht darum, in der richtigen Phase mit dem richtigen Objekt einzusteigen.

Die wichtigste Regel: Kein Timing - nur Auswahl

Niemand kann den perfekten Zeitpunkt vorhersagen. Nicht die Banken. Nicht die Analysten. Nicht die Politik. Aber du kannst die richtige Immobilie wählen. Eine, die auch in zehn Jahren noch gefragt ist. Eine, die nicht auf niedrigen Zinsen basiert, sondern auf echtem Bedarf. Eine, die nicht nur Wohnraum bietet, sondern Energie spart, Kosten senkt und langfristig Wert hält.Der Immobilienzyklus ist kein Zufall. Er ist eine Folge von Zinsen, Angebot, Nachfrage und Gesetzen. Wer diese Faktoren kennt, sieht, wo der Markt hingeht. Und wer das weiß, muss nicht mehr raten. Er kann handeln.

Wie erkenne ich, in welcher Phase des Immobilienzyklus ich mich befinde?

Schau dir fünf Schlüsselindikatoren an: Die Entwicklung der Bauzinsen, den Destatis-Häuserpreisindex, die Baugenehmigungszahlen, die Transaktionsdauer und das Verhältnis von Kaufpreis zu Jahresmiete. Wenn die Preise langsam steigen, die Zinsen stabil sind, die Bauzahlen niedrig und die Transaktionen länger dauern, bist du in der Stabilisierungsphase - genau wie 2025. Ein starker Preisanstieg bei niedrigen Zinsen und hohen Baugenehmigungen zeigt eine Hochkonjunktur. Ein fallender Preisindex bei steigenden Zinsen und sinkenden Transaktionen deutet auf einen Abschwung hin.

Sollte ich jetzt eine Immobilie kaufen oder warten?

Wenn du eine Immobilie für den langfristigen Einsatz suchst - etwa als Mietobjekt oder für deine eigene Nutzung - ist jetzt kein schlechter Zeitpunkt. Die Preise sind nicht mehr so hoch wie 2022, aber sie fallen auch nicht mehr stark. Die Zinsen sind stabil. Der Schlüssel ist nicht das Timing, sondern die Auswahl: Wähle energieeffiziente Objekte in wachsenden Regionen wie Leipzig oder Dresden. Vermeide Immobilien mit schlechter Energieklasse. Sie verlieren an Wert. Wer heute kauft, muss an Zukunft denken - nicht an gestern.

Warum sinken die Preise in manchen Regionen, aber steigen in anderen?

Es liegt an der Nachfrage. In Großstädten und wirtschaftlich starken Regionen ziehen mehr Menschen hin - wegen Jobs, Bildung, Infrastruktur. Die Nachfrage nach Wohnraum bleibt hoch. In strukturschwachen Regionen gibt es weniger Arbeitsplätze, weniger junge Familien, mehr Abwanderung. Die Nachfrage sinkt, die Angebotsmenge bleibt. Das führt zu fallenden Preisen. Die Energieeffizienz spielt hier eine untergeordnete Rolle - weil der Markt insgesamt schwach ist. Die Lösung: Investiere nur dort, wo Menschen hinkommen - nicht dort, wo sie weggehen.

Wie wirkt sich das Gebäudeenergiegesetz (GEG) auf meinen Immobilienwert aus?

Das GEG hat die Energieeffizienz zum entscheidenden Preisfaktor gemacht. Objekte mit Klasse A oder B erzielen heute 8-12 % höhere Verkaufspreise als solche mit Klasse E oder G. Wer seine Immobilie nicht sanieren will, kann sie nicht mehr so verkaufen wie früher. Ab 2026 gilt die EU-Taxonomie: Nur noch energieeffiziente Immobilien können finanziert werden. Das bedeutet: Eine schlecht gedämmte Wohnung ist nicht nur teuer zu betreiben - sie ist auch schwer zu verkaufen. Sanierung ist keine Ausgabe. Sie ist eine Investition in den Wert.

Ist es sinnvoll, in eine Immobilie mit schlechter Energieklasse zu investieren?

Nur, wenn du planst, sie zu sanieren. Ein Objekt mit Klasse G ist heute eine Belastung - nicht ein Vermögenswert. Die Betriebskosten sind hoch, die Verkaufschancen gering, die Finanzierung schwierig. Wenn du es kaufst, um es zu sanieren und auf Klasse A oder B zu bringen, kann sich das lohnen. Die Rendite durch steigende Mieten und höhere Verkaufswerte kann 15-25 % betragen. Aber ohne Sanierung? Nein. Das ist kein Investment. Das ist ein Risiko.

Welche Regionen sind 2025 die besten für Investoren?

Mittelgroße Städte mit wachsender Bevölkerung und günstigeren Preisen als München oder Berlin. Dazu gehören Leipzig, Dresden, Nürnberg, Hannover, Kassel und Marburg. Hier steigt die Nachfrage durch Zuzug, die Preise sind noch moderat, und die Energieeffizienz hat großen Einfluss. Die Leerstandsquote liegt unter 2,5 %, was auf einen gesunden Markt hindeutet. In diesen Regionen kannst du mit geringerem Kapitaleinsatz eine stabile Rendite erzielen - und dich auf den nächsten Zyklus vorbereiten.

Kommentare

christoph reif Dezember 13, 2025 at 21:50

Die Energieklasse ist der neue Preisfaktor - Punkt. Wer das nicht versteht, kauft einen Haufen Steine mit hohen Nebenkosten.

Ich hab 2023 ein E-Objekt gekauft, sanierter es auf A, Miete +30%, Verkaufswert +45%. Kein Zauberei. Nur Logik.

Sonja Duran Dezember 14, 2025 at 18:42

Die Behauptung, der Markt sei in einer "Stabilisierungsphase", ist eine irreführende Schönfärberei. Die Daten zeigen eine latente Deflation in 68% der Landkreise, während die Metropolen durch spekulative Kapitalströme künstlich gestützt werden. Die Destatis-Zahlen sind irreführend, da sie Sanierungen nicht separieren. Die echte Preisdynamik liegt bei -0,8% landesweit, nicht bei +3,2%.

Die EU-Taxonomie wird den Markt nicht stabilisieren - sie wird ihn fragmentieren. Und die Bundesbank schweigt bewusst zu den sozialen Folgen.

Wibke Schneider Dezember 15, 2025 at 14:06

Ein sehr fundierter Beitrag, der die Komplexität des Marktes angemessen reflektiert. Besonders die Betonung der Energieeffizienz als zentrales Kriterium ist zutreffend und langfristig unumgänglich.

Es ist bemerkenswert, wie sich die Wertedimension in der Immobilienbewertung verändert hat - weg von bloßer Lage, hin zu ökologischer Verantwortung. Dieser Wandel ist nicht nur wirtschaftlich, sondern auch kulturell signifikant.

Achim Hartmann Dezember 15, 2025 at 14:17

Ja super, alles klar. Energieklasse A, Leipzig, Zinsreserve 1,5%... und dann kommt der nächste Crash und keiner kauft mehr. 🤷♂️

Ich hab 2021 gekauft, jetzt hab ich 2000€ Nebenkosten im Monat. Viel Glück mit deinen "wertbeständigen" Häusern.

Patrick Carmichael Dezember 16, 2025 at 00:38

Die Transaktionsdauer ist der wichtigste Indikator - und du hast ihn falsch interpretiert. 147 Tage sind kein Zeichen von Angst, sondern von struktureller Überbewertung. Käufer warten nicht, weil sie Angst haben - sie warten, weil sie wissen, dass der Preis noch fallen wird.

Die 3,2% Preisanstieg sind statistisches Rauschen. Der echte Markt ist in den Großstädten schon seit 9 Monaten stagnierend. Die Zinsen werden nicht fallen. Sie werden steigen. Und dann bricht die Illusion.

Patrick Mortara Dezember 16, 2025 at 01:55

Wieder ein Typ, der mit Zahlen glaubt, er versteht den Markt.

Die Wahrheit: Die Leute kaufen nicht mehr, weil sie arm sind. Nicht wegen Zinsen. Weil sie keine Lust mehr haben, für eine Betonkiste 50 Jahre zu arbeiten.

Der Zyklus ist tot. Der Mensch ist wach geworden.

Walter Mann Dezember 17, 2025 at 19:19

Die Erwähnung der AfA-Regeln ist ungenau. Die Abschreibungsmöglichkeiten wurden 2024 nicht verbessert, sondern eingeschränkt. Die 15-25% Rendite sind theoretische Maximalwerte unter perfekten Bedingungen - in der Realität liegen sie bei 5-8% nach Steuern.

Ein gefährlicher Irrtum, den hier verbreitet wird.

Tobias Schmidt Dezember 17, 2025 at 23:26

Wir verkaufen unsere Häuser an Chinesen und Inder, während unsere eigenen Kinder in WG-Zimmern wohnen.

Das ist kein Markt. Das ist Kolonialismus mit Mietverträgen.

Die Energieklasse? Ein Trick der EU, um deutsche Eigenheimbesitzer zu enteignen.

Wer hier noch kauft, unterstützt die Zerstörung unseres Landes.

Per Olav Breivang Dezember 19, 2025 at 21:39

Hey, ich komme aus Norwegen, hab letztes Jahr ne Wohnung in Bremen gekauft, Klasse B, 150k, 3 Zimmer, 10min zur Uni.

Keine Ahnung von Zinsreserven oder Taxonomie, aber die Mieterin zahlt pünktlich und der Kaminofen wärmt auch im Winter.

Vielleicht ist es einfach: Gutes Haus, vernünftiger Mieter, nicht überdenken.

Und nein, ich hab nicht mal den Destatis-Index gelesen. 🤷♂️

Karoline Aamås Dezember 20, 2025 at 11:22

YOLO aber mit Strategie 💪

Leipzig ist der neue Geheimtipp, echt. Ich hab letztes Jahr nen E-Objekt gekauft, hab 20k in Fenster und Dämmung gesteckt, jetzt Miete 1200 statt 850, und der Wert ist um 35% hoch.

Kein Stress, einfach machen. Die Bank hat mir sogar mehr gegeben als gedacht. Wer wartet, verpasst die Chance. Die Zukunft ist grün, und sie kommt schneller als du denkst 🌱

Patrick Mullen Dezember 22, 2025 at 04:37

Die ganze Diskussion ist so veraltet. Wir reden über Zinsen und Energieklassen, aber niemand sagt: Die Leute wollen gar keine Immobilien mehr. Sie wollen Wohnen. Mieten. Flexibilität. Gemeinschaft.

Die Zukunft ist nicht das Haus. Die Zukunft ist die Wohnungsgenossenschaft.

Wer nicht mitdenkt, bleibt auf den Schrottimmobilien sitzen.

Johanna Martinson Dezember 23, 2025 at 10:30

Ich hab in einer Kleinstadt ein Haus mit Energieklasse G gekauft. 80.000€. Kein Bankkredit, bar bezahlt. Die Heizung ist alt, aber sie funktioniert. Ich bin 68. Ich brauche keine Rendite. Ich brauche einen Ort zum Leben.

Vielleicht ist das der echte Wert. Nicht der Preis. Nicht die Klasse. Der Ort.

Felix Beck Dezember 24, 2025 at 05:25

Der Immobilienzyklus ist nur ein Spiegelbild der gesellschaftlichen Verdrängung. Wir kaufen Häuser, weil wir Angst haben, nichts zu besitzen.

Die Energieklasse ist nicht das neue Kriterium - sie ist das neue Symbol für unsere kollektive Schuld.

Wir sanieren nicht, weil es sinnvoll ist. Wir sanieren, weil wir uns selbst nicht mehr trauen, ohne Zertifikat zu leben.

Was bleibt, wenn die Zertifikate abgelaufen sind? Der Mensch. Und sein Bedürfnis nach Heimat.

Vera Ferrao Dezember 25, 2025 at 04:45

Ich find’s total absurd, dass hier alle über "Energieklasse A" reden, als wäre das die neue Bibel, aber keiner fragt: Wer zahlt die Sanierung? Die Mieter? Die Kommunen? Oder einfach die Steuerzahler? Und wer sagt, dass die EU-Taxonomie nicht nur eine neue Steuer ist, versteckt als Umweltgesetz? Und warum ist niemand besorgt, dass die Preise in Leipzig nur deshalb steigen, weil die Stadt künstlich mit Fördergeldern aufgepumpt wird? Und wo bleibt die soziale Gerechtigkeit? Wer sich keine Sanierung leisten kann, bleibt einfach auf der Straße? Das ist kein Markt, das ist eine soziale Bombe, die langsam tickt…

Hans De Vylder Dezember 25, 2025 at 18:23

Deutschland hat keine Immobilienkrise. Es hat eine Moralkrise.

Wir verkaufen unsere Häuser an Ausländer, weil wir zu faul sind, sie selbst zu bewohnen.

Die Energieklasse? Ein Werkzeug der Globalisten.

Wer hier kauft, unterstützt die Zerstörung der deutschen Heimat.

Die Zukunft gehört denen, die nicht kaufen. Die Zukunft gehört denen, die sich weigern.

Stijn Peeters Dezember 26, 2025 at 08:21

Ich habe in einer Kleinstadt in Nordrhein-Westfalen vor drei Jahren ein Haus mit Energieklasse F gekauft. Die Sanierung auf B hat 42.000€ gekostet, aber die Miete stieg um 38%, und die Leerzeit sank von 11 auf 2 Monate.

Es ist kein Wunder. Es ist eine einfache Gleichung: Qualität zieht Qualität an.

Der Markt ist nicht unfair. Er ist nur ehrlich.

Hakan Can Dezember 26, 2025 at 09:03

Ich hab 2022 in Kassel nen Altbau gekauft, Klasse G, 110k, Heizung kaputt, Fenster quietschen.

Hab 18 Monate gebaut, Dach, Fenster, Fußbodenheizung, jetzt Klasse B, Miete 950, vorher 680.

War nicht leicht, aber ich hab’s geschafft. Kein Geld von der Bank, nur eigene Ersparnisse und ein paar Nebenjobs.

Wenn du willst, kannst du das auch. Nicht perfekt, aber machbar.

Und nein, ich hab nicht mal nen Immobilienberater genommen. Hab mir nur die Gesetze durchgelesen. Einfach machen.

Agnes Pauline Pielka Dezember 27, 2025 at 14:29

Die Argumentation beruht auf einer impliziten Annahme: dass der Markt rational ist. Doch die Realität zeigt, dass emotionale und soziale Faktoren die Preisbildung dominieren. Die Erwähnung der Zinsreserve ist technisch korrekt, aber ethisch unzureichend. Wer in einer wachsenden Region investiert, trägt zur Verdrängung von einkommensschwachen Haushalten bei. Ist das eine nachhaltige Strategie? Oder nur eine berechnende?